Είναι αυτή η «τελευταία πράξη της υπερφούσκας;» αναρωτιέται ο ιδρυτής της GMO, Jeremy Grantham

Βιώνουμε την τελευταία πράξη άλλης μίας τραγωδίας στις αγορές, με την τρέχουσα υπερφούσκα, τελικά, να σκάει…

Τάδε έφη ο ιδρυτής της GMO Jeremy Grantham… που συνεχίζει: «Αναμείνατε πτώση έως και -50% στον S&P 500, στις 2.000 μον. στο τέλος του 2023».

Eν προκειμένω αξίζει να επιχειρήσουμε μια αναδρομή…

Δεν πάνε πολλά χρόνια από τότε που ο θρύλος της Wall Street Jeremy Grantham μετατράπηκε αθόρυβα από «stock bull» σε «permabear», με τις εκκλήσεις του προς την αγορά να γίνονται ολοένα και πιο… ανήσυχες -αν και μόνο για εκείνους που ήταν εδώ και πολύ καιρό τα πολλά δισεκατομμύρια του GMO- όπως τον Ιούνιο του 2020.

Τότε, ο Grantham είχε προβλέψει 3 χρηματοοικονομικές φούσκες, ενώ στις αρχές του 2021 μίλησε –κακώς, εκ των πραγμάτων– για κραχ.

Μάλιστα, είχε συντάξει ένα report το οποίο επιγραφόταν «Bursting Of This Great, Epic Bubble», προειδοποιώντας πως πρόκειται για ένα από τα σημαντικότερα event στη ζωή μας.

Ακολούθησε η έκθεση «Crash In The Next Few Months», που ήταν εξίσου… θεαματική.

Περιττό να πούμε ότι δεν ακολούθησε κραχ, καθώς η Fed και άλλες κεντρικές τράπεζες σταθεροποίησαν την αγορά, με αποτέλεσμα μια επική χρονιά για τα περιουσιακά στοιχεία κινδύνου, που έκλεισαν το 2021 σε ιστορικά υψηλά.

Παράλληλα, το GMO υπέστη μεγάλες απώλειες – γεγονός ταπεινωτικό για τον Grantham, που απέτυχε να εκτιμήσει πόσο αποφασισμένη είναι η Fed να αποφύγει άλλη μία χρηματοπιστωτική έκρηξη.

Πλέον, ο Grantham δοκιμάζει την τύχη του για άλλη μια φορά, αυτή τη φορά ίσως με κάπως καλύτερα αποτελέσματα, διπλασιάζοντας τη… «φωτιά» και το «θειάφι».

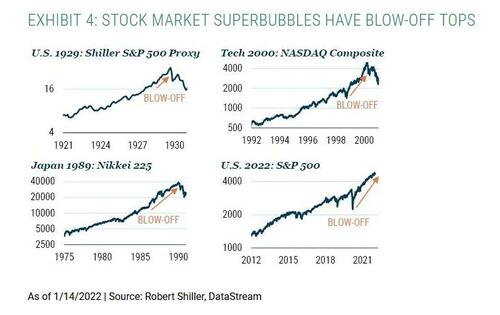

Ο ιδρυτής της GMO, με πρόσφατο report, «επισκέφθηκε» ξανά ένα γνώριμο θέμα: την υπερφούσκα που βιώνουμε, και την οποία παρουσίασε ως κάτι ανάλογο με το κραχ του 1929, την κατάρρευση της φούσκας dot-com του 2000 και την οικονομική κρίση του 2008».

Αλλά πόσο χαμηλότερα μπορεί να πάει η Wall Street, κατά τον Grantham;

Τον Ιανουάριο του 2021, ο διαχειριστής «είδε» την αξία του S&P 500 να υποχωρεί σχεδόν κατά 50%, στις 2.500 μον., από τα τότε πρόσφατα ιστορικά υψηλά των 4.800 μονάδων, ενώ προέβλεψε ότι ο Nasdaq Composite θα δοκιμάσει ακόμη μεγαλύτερη διόρθωση.

«Πριν από έναν χρόνο δεν ήμουν τόσο σίγουρος για αυτή τη φούσκα όσο ήμουν για την τεχνολογική φούσκα του 2000 ή όπως ήμουν στην Ιαπωνία ή όσο ήμουν στη φούσκα των ακινήτων του 2007» είπε ο Grantham στο Bloomberg τον περασμένο Ιανουάριο.

«Θεωρούσα ότι ήταν πολύ πιθανό, σήμερα όμως νιώθω ότι είναι σχεδόν βέβαιο».

Λοιπόν, ίσως όχι και τόσο σίγουρο, γιατί ένα χρόνο αργότερα οι μετοχές έπεσαν, αλλά όχι όσο είχει εκτιμήσει, με τον S&P να υποχωρεί 20% το 2022 και ο Nasdaq να χάνει το ένα τρίτο του market cap.

Δεν τα παρατά…

Ο Grantham, τώρα σε ηλικία 84 ετών και πρόθυμο να κάνει τουλάχιστον ένα ακόμη ιστορικό «τηλεφώνημα» πριν τελειώσει η καριέρα του – δεν τα παρατάει…

Σε νέο report που δημοσιεύεται υπό τον τίτλο «After a Timeout, Back to the Meat Grinder!», ο επενδυτής Αξίας επαναλαμβάνει εις διπλούν την προηγούμενη εκτίμησή (από τον περασμένο Ιανουάριο και τον Ιανουάριο του 2021… και τον Ιούνιο του 2020) και προειδοποιεί -ξανά- ότι το σκάσιμο της φούσκας στις αμερικανικές μετοχές δεν έχει τελειώσει και οι επενδυτές δεν πρέπει να ενθουσιάζονται πολύ με την ισχυρή έναρξη της αγοράς, άμα τη εκκινήσει του νέου έτους.

Σύμφωνα με τον Grantham, η αξία του S&P 500, στο βασικό σενάριο, στο τέλος του έτους θα πρέπει να είναι περίπου 3.200 μον., που εκ των υστέρων είναι πολύ πάνω από την προηγούμενη πρόβλεψή του για σκάσιμο της φούσκας και προσγείωση των assets στις 2.500 μον.

Αυτό ισοδυναμεί με πτώση 17% για ολόκληρο το έτος και μείωση 20% για το έτος από τα τρέχοντα επίπεδα.

Ωστόσο, μη ικανοποιημένος με την bearish πρόβλεψή του, ο Grantham, που ελπίζει να ξεπεράσει τον Mike Wilson της Morgan Stanley, πιστεύει ότι ο δείκτης είναι πιθανό να περάσει λίγο χρόνο κάτω από αυτό το επίπεδο κατά τη διάρκεια του 2023, και να αγγίξει τις 3.000 μον.

«Το εύρος των προβλημάτων είναι μεγαλύτερο από ό,τι συνήθως – ίσως τόσο μεγάλο όσο έχω δει ποτέ», είπε ο Grantham στο Bloomberg σε συνέντευξή του στη Βοστώνη.

«Υπάρχουν περισσότερα πράγματα που μπορεί να πάνε στραβά από όσα μπορεί να πάνε σωστά», πρόσθεσε.

Έτσι, έχει και ένα «κακό» σενάριο βάσει του οποίου ο δείκτης S&P 500 θα υποχωρήσει στις 2000 μον. ήτοι -50% από τα τρέχοντα επίπεδα.

Και, φυσικά, θα είχε δίκιο, αν δεν συνέτρεχε ο παράγων Fed…

Το πρόβλημα είναι ότι ο Powell θα παρέμβει πολύ πριν ο S&P υποχωρήσει, δίνοντας εντολή στην Blackrock να αγοράσει όλα τα ETF.

Η ειρωνεία…

Η ειρωνεία, φυσικά, είναι ότι αν ο Grantham αποδειχθεί πως έχει – τελικά – δίκιο, θα αναγκάσει τον Powell να βγει από τη χειμερία νάρκη του “Fed put” και να αρχίσει να κάνει προσφορές για περιουσιακά στοιχεία κινδύνου, προκαλώντας έτσι σε ακόμη περισσότερο πόνο στις «αρκούδες».

Πάντως, εκτός από την bearish τάση του Grantham, το GMO – που είναι ένα fund αξίας – δεν σφύζει από… αποδόσεις, δεδομένου ότι μέχρι τώρα οι μετοχές Ανάπτυξης καθοδηγούν την αγορά.

Η αξία λειτούργησε «πολύ καλύτερα» μόλις τον περασμένο χρόνο και ξεπέρασε την ανάπτυξη κατά τη διάρκεια αυτής της περιόδου.

Οι μετοχές αξίας θα μπορούσαν να ξεπεράσουν αυτές της ανάπτυξης κατά 20 ποσοστιαίες μονάδες τα επόμενα ή δύο χρόνια, πρόσθεσε ο Grantham.

Όσον αφορά το τι μπορεί να είναι ελκυστικό επί του παρόντος, ο Grantham λέει ότι ένας επενδυτής θα μπορούσε να διαιρέσει τις μετοχές αξίας σε τέσσερα τεταρτημόρια.

Η τρίτη ομάδα – που αποτελείται από «τους αρκετά φθηνούς» – τα πήγε καλά πέρυσι και δεν είναι πλέον εξαιρετικά ελκυστική.

Αλλά το φθηνότερο τεταρτημόριο, το οποίο δεν είχε την καλύτερη χρονιά, θα μπορούσε να αποδειχθεί πιο ελκυστικό.

«Θα περάσουμε πολύ καλά», είπε.

Ο Grantham θεωρεί το έργο πόνου που παίζεται τώρα στο χρηματιστήριο ανάλογο με το έργο που ανέβηκε στις σπάνιες «εκρήξεις εμπιστοσύνης των επενδυτών», οι οποίες οδήγησαν σε κραχ, όπως το 1929, το 1972 και το 2000.

Ενώ πολλοί αποδίδουν την περσινή διολίσθηση των μετοχών στον πόλεμο, ο Grantham πιστεύει ότι η αγορά έπρεπε να υποχωρήσει άνευ ετέρου τινός…

Και ενώ το πρώτο και πιο «εύκολο» σκέλος της φούσκας έχει τελειώσει, ο Grantham λέει ότι η επόμενη φάση θα είναι πιο περίπλοκη.

Η εποχική ισχύς τον Ιανουάριο θα μπορούσε να διατηρήσει την αγορά στο συν…

Όμως, «μια μικρή καρφίτσα μπορεί απλώς να τρυπήσει την αυτοπεποίθηση των επενδυτών.

Μετά από μερικά θεαματικά ράλι στην κερδοσκοπική αγορά, πλησιάζουμε τώρα στην πολύ λιγότερο αξιόπιστη και πιο περίπλοκη τελική φάση».

Για χάρη του Grantham, ελπίζουμε να έχει δίκιο γιατί στα 84 του τελειώνει ο χρόνος για να χτυπήσει επιτέλους το ρολόι της αποκάλυψης…

www.bankingnews.gr

Οι απόψεις του ιστολογίου μπορεί να μην συμπίπτουν με τα περιεχόμενα του άρθρου

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου